フリーランス、個人事業主向けの記事となります。

フリーランスとして開業することが決まりますと、

開業する日を決めて、税務署に開業届を提出します。

ここで、晴れてフリーランスとしての活動がスタート!となるわけですが、

開業日までにも、開業準備のためにいろいろとお金がかかっているのではないでしょうか。

わたしもよく納税者の方から、

「開業日までにかかった費用も経費にできますか?」

というご質問をいただきます。

結論として、開業準備のためにかかった諸々の費用も経費にしてOKです。

(経費にならないものもありますが、それも最後にみていきます。)

どのようなものが経費として計上できるのか、そして、

どのような処理(仕訳)をしたらよいのかについて確認していきます。

開業費として経費にできるモノ

開業費とはその名のとおり、開業までにその準備として支出する費用をいいます。

なお、「何年前の費用までが開業費として認められるのですか?」

というご質問をいただいたこともありますが、

厳密に何年まで、という決まりはありません。

(ただし、かなり以前の支払いの場合は、開業のためにかかった費用として、どのような支払いだったのか記録として残しておくことをおすすめします。)

開業費となるいくつかの例を下記にあげてみました。

名刺代、

ホームページなどの作成費用、

挨拶回り等にかかった交通費や交際費、

店舗を開く立地の調査費、

専門家への相談等にかかった費用、

ハンコやゴム印などの購入費用、

開業日までの期間に対応する事務所の家賃、光熱費

などがあげられます。

業種によっても変わってくるかと思いますが、

純粋に開業のために要した費用はおおよそ開業費となるかんじです。

会計処理(仕訳)

例をつかって確認したいと思います。

【例】開業にかかった費用(開業日は1/11)

12/15 ホームページの制作費10万円、

12/20 名刺代 5千円

12/21 税理士への相談料 2万円

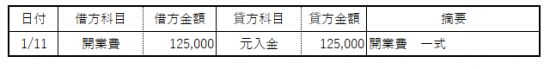

1.開業費を計上する

日付は、開業日の1/11とします。

上の仕訳は、複合仕訳(借方又は貸方に複数行がある仕訳)で処理していますが、

詳細については別途excel等でまとめて、次のように一本の仕訳で処理をしてもOKです。

なお、領収書等はきちんと保管するようにしましょう!

また、とても大事な論点があります。

今回仕訳で計上した開業費は、「費」と名前についていますが、

これ自体は、すぐに損益計算書に載ってくるような経費ではありません。

開業費は、繰延資産という貸借対照表に載ってくる資産項目となります。

なお、繰延資産とは、簡単に言うと、その支出の効果が将来にわたって及ぶことから、

いったん資産として認識する費用をいいます。

(資産として認識した後、償却費として計上することにより経費となります。)

つまり、めんどうなんですが、

1.資産計上 → 2.償却

という2ステップを踏んではじめて経費となるものです。

ちなみに、上記の仕訳は、まだ第1段階です。

それでは、第2段階である、償却を見ていきます。

2.開業費の償却(経費化)

開業費の償却は2つの方法のうち、いずれかの方法により行います。

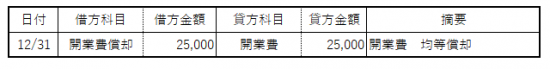

① 60ヶ月均等償却

60ヶ月で均等に償却をする方法です。

仕訳は下記のようになります。

125,000円×12ヶ月/60ヶ月 = 25,000円

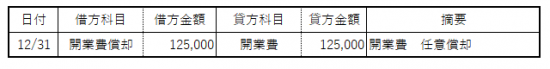

② 任意償却

その名のとおり、未償却部分について任意の額を償却費として計上する方法です。

なので、全額償却をしてもOKですし、全く償却しなくてもOKです。

かなり自由度が高いですね。

全額を償却した場合、仕訳は下記のようになります。

なお、償却の仕訳はいずれの方法であっても、日付は期末日(12/31)となります。

開業費の任意償却は節税につかえる

上述しましたとおり、開業費の任意償却は、全額償却をしてもOKですし、全く償却しなくてもOKのかなり自由度が高い方法です。

開業年度より沢山利益が出ている場合は、上記仕訳例②のように、全額償却することにより節税効果を得ることができます。

ただ、開業年度は走り出したばかりで、まだまだ利益が出ずに赤字になるフリーランス、事業者さんも多いも現実です。

そのような場合は、開業費は償却せず、そのまま置いておき、利益が出た年度で償却することも可能です。

それにより、

利益が出た年度に節税効果を得ることができます。

(未来の年度に節税効果を得ることができる。)

確定申告の際に、開業費の償却をどうするのか検討をしてみてください。

開業費とならないもの

最後に、開業費とならないものの例についてもいくつか見ておきます。

固定資産

パソコンなどの器具備品で一つあたりの取得価額が10万円以上するものに

ついては、固定資産として、減価償却の対象となりますので、

開業費にはできません。

青色申告者の場合は、30万円未満の固定資産であれば、1度に経費にできるという特例が使えますが、これも、1度に経費にする or 法定耐用年数で減価償却するのいずれかでの処理となりますので、開業費とは切り離して考える必要があります。

商品の購入代金

商品の購入代金については、売れた時に経費(売上原価)となるものです。

開業費にはできません。

事務所を借りる際の敷金

事務所を借りる際の敷金は、将来的には返却されるものなので、

そもそも経費ではないことから、開業費にはできません。

別途、資産計上を行います。

法人とは若干取り扱いが異なります。

法人の場合は、設立日までにかかった費用については、創立費、

設立日から営業日までにかかった費用が開業費となります。

いずれにしても任意償却のできる繰延資産となりますが、

同じ開業費でも、法人の場合は少し取り扱いが異なりますので、注意してください。

☆★☆ 編集後記 ☆★☆

車屋がうちの駐車場まで、車の部品を付けに。

テクニカルスタッフとスタッフリーダーの

2人が来てくれました。

ようやく作業完了☆

洗剤セットギフトをいただきました。

☆★☆ Run Diary ☆★☆

2018年9月12日・・2.56km

ランニング2日目。

1日目のランニングによる

太ももの筋肉痛に耐えながらスタート。

途中で痛みに慣れましたが、

調子出ず、距離が伸びなかったのが残念。

コメントは受け付けていません。

トラックバック URL

https://www.maiko-tax-blog.com/kaigyouhi-freelance/trackback/